マイホーム購入のベストなタイミングは?

マイホーム購入は、人生の一大イベントといっても過言ではありません。

将来的にマイホームの購入を考えている方の中には「どのタイミングで購入するのがいいの?」と悩んでいる方が多いのではないでしょうか。

今回の記事では、マイホームを購入するタイミングについて考えてみたいと思います。

データから見るマイホーム購入のタイミング

まずは統計データを見てみましょう。

国土交通省が令和3年に調査している「住宅市場動向調査」によると、住宅取得者の年齢や収入について次のように発表しています。

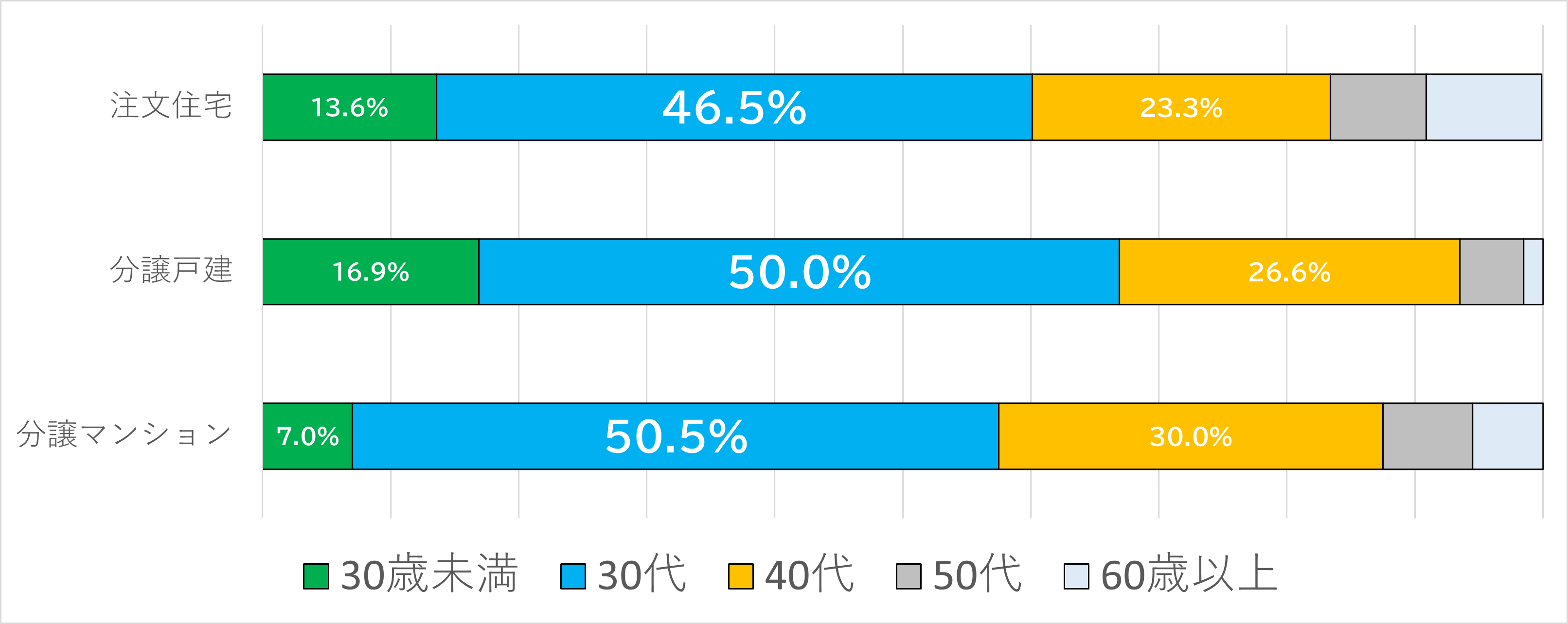

上の図は住宅市場動向調査結果から「初めて新築住宅を取得した人の年代」がわかるように抜粋したグラフです。

上から順に「注文住宅」「分譲戸建」「分譲マンション」を取得した人の年代割合を表したものですが、全ての種別において「30代の住宅取得者が一番多い」ということが分かると思います。

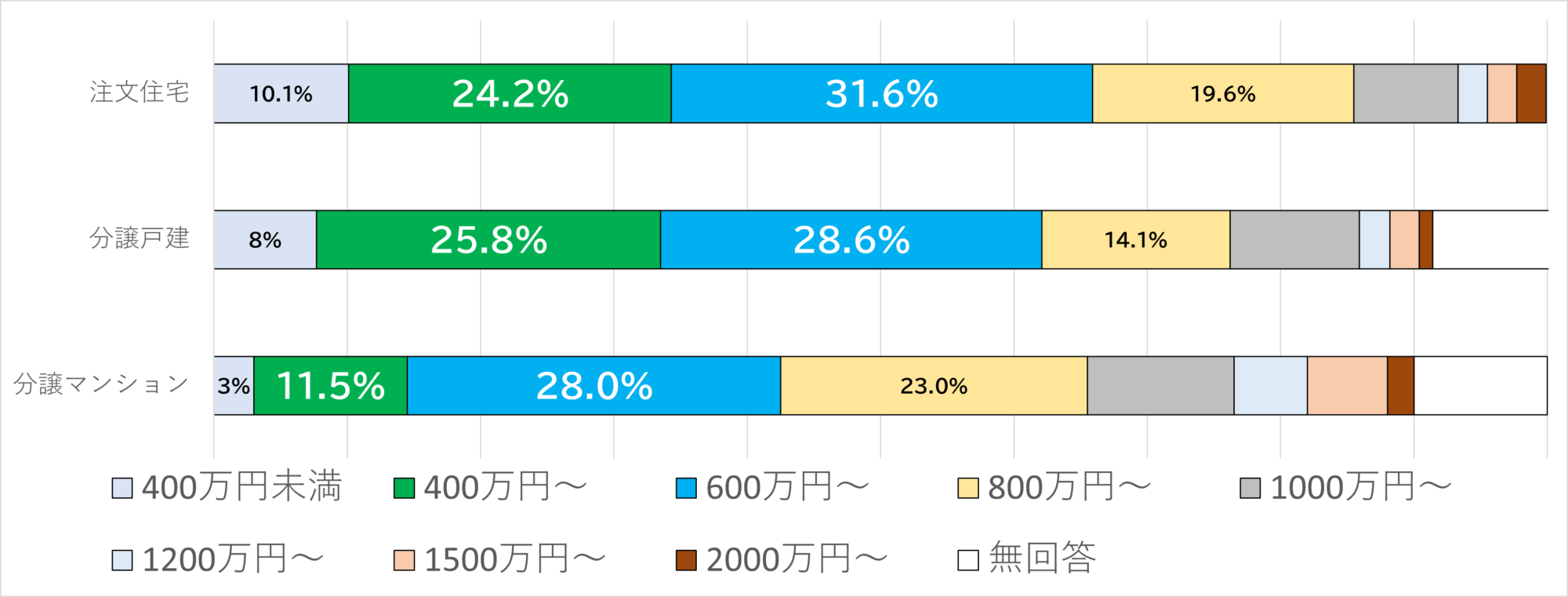

次に、初めて新築住宅を取得したときの世帯収入(年収)を見てみましょう。

注文住宅においては世帯年収600~800万円で購入した人が31.6%と最も多く、次いで世帯年収400~600万円の人が24.2%となっています。

分譲戸建・分譲マンションにおいても似たような結果が見られ、どちらも600~800万円の世帯年収が最も多くなっています。

このことから、初めて住宅を購入する人の世帯年収のボリュームゾーンは、400~800万円であるということが分かりました。

調査データはあくまで統計値ですので購入のタイミングとして必ずしも正しいという根拠にはなりませんが、自分の状況と照らし合わせながら客観的に参照することはできるのではないでしょうか。

|

初めてマイホームを購入するタイミングとして年齢30~40歳、世帯年収は400万円~800万円がもっとも多い! |

ローンを組む年齢をどのように考える?

上記の結果から30代で住宅を購入している人が多いということは分かりましたが、人によっては20代前半で購入するという人もいれば、50~60代で住宅を取得するという人もいます。

購入するタイミングは人それぞれですが、早すぎたり遅すぎたりすると住宅購入にデメリットが生じることがあります。

住宅購入が早すぎると…

住宅購入の年齢が若すぎると、銀行からの評価が低くなってしまうというデメリットが考えれます。

銀行が住宅ローンの審査を行う際には本人の勤続年数や収入、貯蓄(自己資金)の面を評価します。

年齢が若いと勤続年数や収入が十分ではないことがあります。「若いと住宅ローンを借りられない」ということではないですが、借入額が伸ばしにくいということは考えられます。

また、ローン審査以外の面においても、収入や貯金額が不十分だと購入後に返済がきつくなってしまうというリスクにも注意しなければなりません。

住宅購入が遅すぎると…

反対に住宅購入が遅すぎても銀行からの評価に影響することがあります。

住宅ローンの利用条件には「完済時年齢」というものが設定されています。完済時年齢は金融機関によって異なりますが、おおむね80歳前後となっているのが一般的です。

住宅購入の時期が遅いと完済時年齢との兼ね合いで借入期間が短くなってしまうデメリットが考えられます。

たとえば55歳で住宅を購入するケースにおいては、完済時年齢80歳という条件がある場合は25年の住宅ローンしか組むことができません。

借入期間が短いと必然的に毎月返済額も大きくなってしまうため、結果的に銀行側から住宅ローンの融資が困難と判断されてしまうことがあるのです。

家賃支出も考えなければならない

将来の住宅購入を考えている人の中には、「なるべくたくさん自己資金を貯めてから購入したい」という考えから「〇〇年後に購入する」という目標を立てている人も多いと思います。

この場合、住宅購入までの期間に支払っている家賃も住宅費として考慮しなければなりません。

「マイホーム購入のために毎月5万円×5年間貯めて300万円の自己資金をつくる」という計画を立てたとしても、その期間で毎月7万円の家賃を支払っているのであれば5年間で400万円以上の住宅費を捻出しているということになります。また、当然ですが大家さんに支払っている家賃支出は自分の財産にはなりません。

現時点で住宅ローンの審査通過見込みがあり、なおかつ問題なく返済していける状況であれば、早めにマイホームを購入することで毎月支出している住宅費を資産に換えることができるのです。

理想的な返済比率は25~30%

年齢と収入の関係は人によって異なるので、一概に「〇〇歳で購入するのがベスト」と言えないですが、収入と返済額の比率から購入のタイミングを見極めることができます。

返済比率とは、「年収の中に占める年間返済額の合計の割合」のことをいいます。

たとえば世帯年収600万円の家庭で住宅ローンを組んだとき、毎月のローン返済額が10万円だとしたら、年間返済額120万円÷年収600万円=20%が返済比率ということになります。

銀行の審査においては返済比率30~35%を上限としていることが多いですが、余裕をもった返済をしてためには25~30%くらいに抑えておくことをお勧めします。

現在の世帯年収から、希望借入額の返済比率が25~30%に収まっているのであればもうすでに「購入のベストタイミング」の時期に入っているのかもしれません。

ライフイベントから考えるマイホーム購入のタイミング

ライフイベントのタイミングに合わせてマイホームを購入するという人も少なくありません。

一般的には、下記のタイミングで住宅の購入を検討するという人が多いようです。

・入籍

独身で購入するよりも世帯年収が大きくなり、審査に有利というメリットもあります。

・子供の出産

家族が増えて、賃貸住宅が手狭になったタイミングでマイホームを購入するという人は多いと思います。

・子供の進学

通わせたい学校区などが決まっている場合、子供の進学に合わせて通学区域内でマイホームを購入するというケースもあります。

・昇進、昇給など

勤務先での昇進・昇給を受け、収入面に余裕が出たタイミングでマイホームを購入するという人も多いようです。

自分にとってベストなタイミングを考えることが大切

今回は「統計データ」「収入面」「ライフイベント」という面からマイホーム購入のベストなタイミングについて考えてみました。

購入のタイミングが早すぎるとあとあと返済が大変になってしまうことが考えられますが、現時点で住宅ローンを問題なく組める状況であるのであればなるべく早く購入することで長い目でみて得するということも考えられます。

コンサル未来では「不動産に関する勉強会・個別相談」を随時受付しています。

マイホーム購入のベストなタイミングについてアドバイスすることもできますので、気になる方はお気軽にお問合せください。